Se capacitaron alrededor de 50 representantes de 15 bancos comerciales y 2 bancos de desarrollo mexicanos, así como representantes de reguladores del sector financiero en México incluidos el Banco de México (Banxico) y Comisión Nacional Bancaria y de Valores (CNBV), con conocimientos y herramientas que les permitieran tomar medidas demostrables para integrar el análisis de escenarios ambientales en los marcos de gestión de riesgos financieros.

En el marco del Memorándum de Entendimiento (MOU) entre el programa de Alianza Mexicana- Alemana de Cambio Climático de la Cooperación Alemana al Desarrollo Sustentable (GIZ) y la Asociación de Bancos de México (ABM), con apoyo especial del Banco de México; se desarrolló el taller de capacitación sobre manejo de riesgos ambientales, climáticos y sociales y la incorporación de Análisis de Escenarios Ambientales en los sistemas de administración de riesgos de bancos en México.

El taller se llevó a cabo los días 29, 30 y 31 de octubre 2019 en la sede de la Asociación de Bancos de México, con la finalidad de fortalecer y desarrollar capacidades, conocimientos y herramientas a las instituciones y reguladores financieros en México que les permitan tomar medidas demostrables para integrar el análisis de escenarios ambientales dentro de sus actividades diarias. Este fue impartido por la consultora Acclimatise y contó con la participación de alrededor de 50 asistentes cada día, los cuales eran representantes de las áreas de sustentabilidad, riesgos (operacionales y crediticios), de 15 bancos comerciales y dos bancos de desarrollo de México. También se contó con la participación representantes del Banco de México y la Comisión Nacional Bancaria y de Valores, importantes autoridades reguladoras del sector financiero del país.

La importancia de este taller radica en que, por tercer año consecutivo, el Informe de Riesgo Global (GRP) del Foro Económico Mundial 2019 indicó que entre los cinco principales riesgos mundiales por probabilidad e impacto se encuentran los riesgos relacionados con fuentes ambientales, más específicamente los eventos climáticos extremos, los desastres naturales y las fallas en la mitigación y adaptación al cambio climático. Esto quiere decir que los riesgos relacionados con el cambio climático son muy significativos y afectan a la mayoría de los sectores e industria y organizaciones económicas, incluyendo el sector financiero.

En ese sentido, es evidente la necesidad fortalecer la capacidad de los bancos mexicanos al brindarles los conocimientos y las herramientas necesarias que contribuyan a evaluar, medir y comprender mejor los riesgos relacionados con el clima en sus carteras de negocio, bajo una variedad de escenarios climáticos futuros.

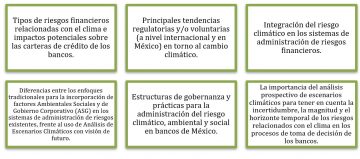

Al respecto, los asistentes se capacitaron en diversos y amplios aspectos como:

Así mismo, conocieron ejemplos prácticos de metodologías sistemáticas de gestión de riesgos sociales y ambientales como las herramientas MEDIRSE y H-ARAS desarrollada por los bancos BANCOMEXT y CITIBANAMEX respectivamente, las cuales se utilizan para el desarrollo e implementación de un marco de gestión integral para identificar, evaluar y administrar la exposición a riesgos ambientales y sociales a considerarse en la evaluación de crédito.

Además, se compartió la experiencia de los bancos BBVA, Grupo BANORTE y CEMEX por parte del sector productivo, a través de un panel en el que sus representantes de las áreas de sostenibilidad y responsabilidad corporativa, dialogaron sobre cómo han abordado el tema de gestión de riesgos climáticos y las recomendaciones del grupo de trabajo sobre Divulgación de Información Financiera relacionada con el Clima (TCFD, por sus siglas en inglés), las cuales están enfocadas en 4 pilares: la gobernanza de la organización, planeación estratégica, gestión del riesgo, y objetivos y métricas a través de indicadores que incluyan los riesgos climáticos, y el desempeño frente a las mismos.

Como resultado de esta serie de discusiones y desarrollo ejercicios grupales, se identificaron las áreas de oportunidad, así como los principales retos y barreras de la integración de los riesgos ambientales, Riesgos sociales, Riesgos climáticos físicos y Riesgos climáticos de transición en el análisis de las diversas operaciones financieras, y la implementación de los Análisis de Escenarios ambientales. Se puntualizó en que los riesgos climáticos tienen características distintivas comparados a otros riesgos, y, por lo tanto, tienen que ser considerados y gestionados en las operaciones financieras, ya que estos pueden impactar la economía y ser fuente de potencial inestabilidad del sistema financiero.

En cuanto a las recomendaciones del TCFD, los asistentes reconocieron que la parte más difícil de implementar son las relacionadas con la gobernanza de la organización y la planeación estratégica, dado el gran reto que existe de sensibilizar a los altos mandos de las organizaciones financieras frente a la integración de los riesgos climáticos en la toma decisiones. Esto, aunado al trabajo conjunto y la coordinación tanto de todas las áreas internas involucradas (riesgos, cartera, sustentabilidad, responsabilidad social, etc.) de las organizaciones, como el sector financiero en su conjunto, fueron identificadas como las primeras acciones concretas que son necesarias para implementar los riesgos climáticos en los bancos, en sinergia con el desarrollo de capacidades e intercambio de conocimiento y metodologías con organizaciones más avanzadas en el tema, así como el avance en las disposiciones regulatorias y legales del sector a nivel nacional.

Finalmente, como futuros pasos en la agenda, tanto el programa de Alianza mexicana-alemana de cambio climático, como el BID, en conjunto con la ABM y reguladores financieros, están abiertos a continuar con la unión de fuerzas y alianzas para apoyar la necesidad latente de fortalecer los mecanismos de capacitación y orientación para transformar y re-enverdecer el sistema financiero, con el objetivo final de que este pueda contribuir directamente al cumplimiento de las metas de mitigación y adaptación al Cambio Climático de México establecidas en sus NDCs, y que, además, se constituya como un sector clave que promueve la transformación a mediano y largo plazo para un desarrollo económico bajo en carbono, resiliente y sostenible en el país.

Se espera que en el próximo año estos espacios de aprendizaje, reflexión y trabajo conjunto puedan tener un marco de acción más amplio que involucre más personal de las instituciones financieras, e idealmente altos mandos de la junta directiva de estas organizaciones, y que se sienten las bases de una relación y cooperación técnica de largo plazo.